【经典题1】

安保公司现有旧设备一台,由于节能减排的需要,准备予以更新。当期贴现率为15%,假设不考虑所得税因素的影响,其他有关资料如表6-14所示。

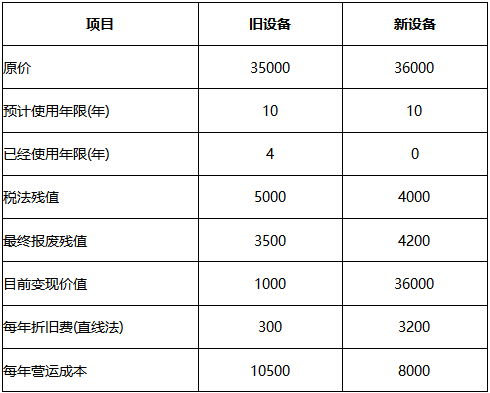

表6-14 安保公司新旧设备资料 金额单位:元

【经典题2】

上述【经典题一】中,假企业所得税税率为40%,则应考虑所得税对现金流量的影响。

参考答案:

【解析一】

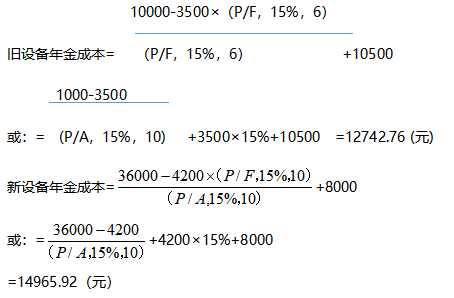

由于两设备的尚可使用年限不同,因此比较各方案的年金成本。按不同方或计算如下:

上述计算表明,继续使用旧设备的年金成本为12742.76元,低于购买新设备的年金成本14965.92元,每年可以节约2223.16元,应当继续使用旧设备。

【解析二】

(1)新设备。

每年折旧费为3200元,每年营运成本为8000元,因此:

每年折旧抵税=3200×40%=1280(元)

每年税后营运成本=8000×(1-40%)=4800(元)

新设备的购价为36000元,报废时残值收入为4200元,报废时账面残值4000元,因此:

税后残值收入=4200-(4200-4000)×40%=4120(元)

每年税后投资净额=(36000-4120)/(P/A,15%,10)+4120×15%

=6969.86(元)

综上可得:

新设备年金成本=6969.86+4800-1280=10489.86(元)

(2)旧设备。

每年折旧费为3000元,每年营运成本为10500元,因此:

每年折旧抵税=3000×40%=1200(元)

每年税后营运成本=10500×(1-40%)=6300(元)旧设备目前变现价值为10 000元,目前账面净值为23000元(35000-3000×4),资产报废损失为13000元,可抵税5200元(13000×40%)。同样,旧设备最终报废时残值收入为3500元,账面残值5000元,报废损失1500元可抵税600元(1500×40%)。因此:

旧设备投资额=10000+(23000-10000)×40%=15200(元)

旧设备税后残值收入=3500+(5000-3500)×40%=4100(元)

每年税后投资净额=(15200-4100)/(P/A,15%,6)+4 100×15%

=3548.40(元)

综上可得;旧设备年金成本=3548.40+6300-1200=8648.40(元)

上述计算表明,继续使用旧设备的年金成本为8648.40元,低于购买新设备的年金成本10489.86元,应采用继续使用旧设备方案。

中级会计实务

中级会计实务